最近の金融市場は、一般的に明確な方向性を示していない。そのため、比較的小さな動きが市場の混乱を引き起こす。米ドル以外の為替レートが下落した通貨市場では、いくつかの例があった。ユーロの下落は、選挙に関する世論調査で極右政党が台頭したことが背景にあり、円の下落は、日本銀行が市場の期待を上手く管理できなかったことが背景にある。また、元の下落は中国経済の見通しが悪いことが背景にあり、最終的に多くの通貨に対して米ドルが強くなった。

多くのアナリストが、米ドルが崩壊しないまでも下落すべき理由を挙げている。しかし、「残酷な 」事実として、米ドルはまだ歴史的な高値付近で取引されている。ブルームバーグのドル指数(DXY、ドルインデックス)によると、米ドルの値はすでに2年間で100を超えているが、以前(1967年から)は80〜100の範囲で推移していた。2008年から現在まで上昇傾向にある。世界貿易のインボイス通貨、中央銀行の準備預金の面でも、米ドルの世界的シェアは安定している。

米ドルの強さは、米国内の政治・経済的な面での要因だけではなく、他の要因も加味している。他国よりも高いアメリカの金利が米ドルを強くする要因の1つだが、インフレと金利の急激な上昇は割合世界的な現象であり、米以外のすべての中央銀行の対応は一律的だ。そのため、金利差は世界的な相違というよりも、時間差とテクニカル要因の結果である可能性が高いと言える。さらに重要なのは、米ドルは多くの国で広く使用されているため、アメリカの経済と政策だけでなく、世界的な好不況にも関係している。

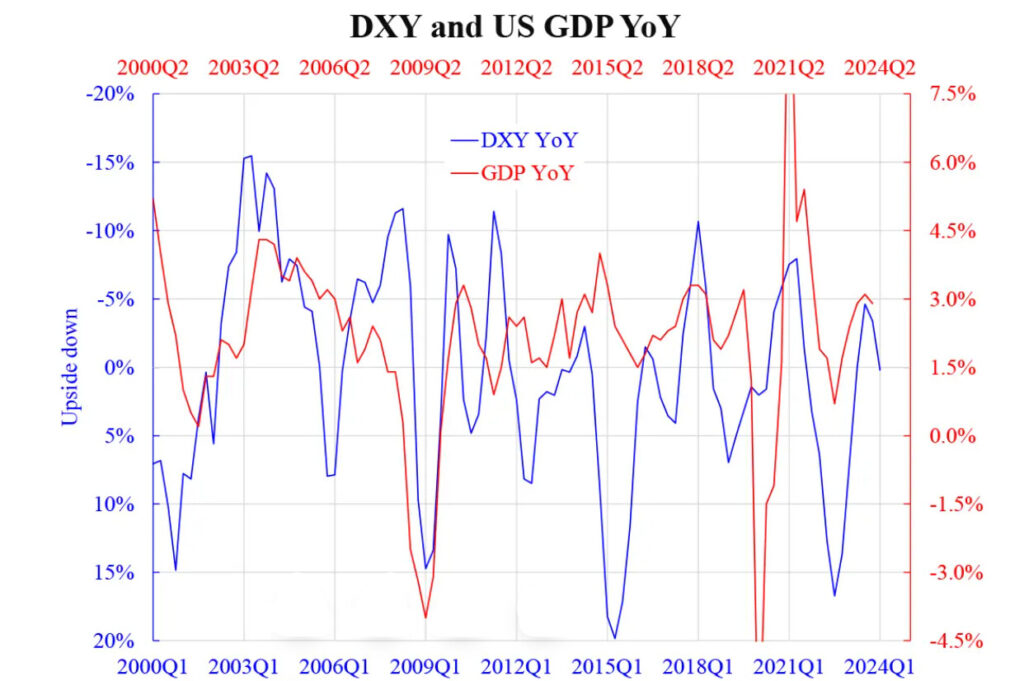

では、アメリカはドル高を好むのか? もちろん、アメリカは現在の米ドルの地位を維持したいだろうが、現在の状況を考えると、米経済にとって好ましい通貨安を好むかもしれない。上記のグラフが示すように、中期から長期(2000年から現在まで)であれ、短期の循環的期間であれ、国内総生産(GDP)の前年比伸び率はドル指数の前年比伸び率と逆の動きをしている。つまり、ドル安は循環的および10年のスパンで考えると経済成長に有利である。したがって、アメリカには強いドルを維持する誘因がなく、それが市場の成果である。

ほとんどの金融資産は米ドル建てであるため、リスクオン/オフはドル安/高の主要因となっている(少なくとも過去20〜30年間)。最近のドル高は、世界的リスクオンに対するある種の抵抗を反映しているのかもしれない。とはいえ、一部の国(アメリカなど)や一部の業界(テクノロジーなど)のパフォーマンスが好調なのは確かだが、一般的な現象ではない。日本銀行、米連邦準備理事会(FRB)、中国人民銀行などの中央銀は介入に熱心に取り組んできたが、その効果は持続的ではなかった。

そうは言っても、ドル指数の動きがプラスマイナス10パーセント以内(例えば80~100の範囲)であれば、世界経済への長期的、実質的な影響はほぼ抑制される。国家レベルでは、短期的な通貨の動きが問題になることはまったくない。

この記事で述べられている見解は著者の意見であり、必ずしも大紀元の見解を反映するものではありません。

ご友人は無料で閲覧できます

ご友人は無料で閲覧できます Line

Line Telegram

Telegram

ご利用上の不明点は ヘルプセンター にお問い合わせください。